Un reporte de crédito en los Estados Unidos es un registro detallado de la historia crediticia de una persona o entidad, que incluye información sobre sus préstamos, tarjetas de crédito, pagos, deudas pendientes, historial de pagos y cualquier otra actividad crediticia relevante.

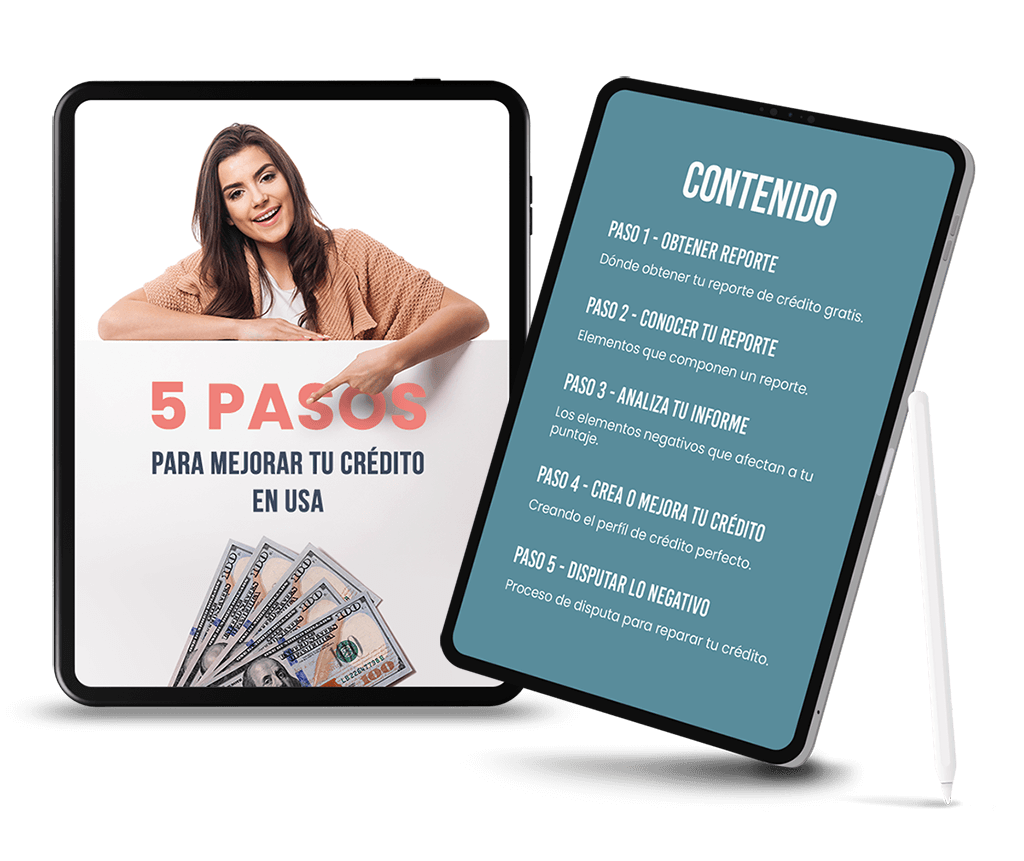

Temario

Estos informes son mantenidos por los buros de crédito; los más importantes son Equifax, Experian y TransUnion, y se utilizan por los prestamistas, los propietarios de viviendas, los empleadores y otros para evaluar la solvencia financiera de una persona o entidad y determinar si son elegibles para obtener crédito o financiamiento.

¿Que sale en un reporte de crédito?

El reporte de crédito también puede incluir información de identificación personal, como el nombre, la dirección y el número de Seguro Social, así como cualquier información pública, como demandas judiciales, embargos y registros de bancarrota. Es muy importante revisar regularmente tu reporte de crédito para asegurarte de que no haya errores o actividad fraudulenta.

¿Cómo ver mi reporte de crédito gratis en USA?

Tienes derecho a obtener un informe de crédito gratuito cada 12 meses, de cada uno de los buros de crédito (Equifax, Experian y TransUnion). Puedes solicitar sus informes de crédito en AnnualCreditReport.com.

Lectura recomendada: ¿Cómo obtener tu reporte de crédito gratis?

¿Diferencia entre informe de crédito y puntaje de crédito?

Un informe de crédito y un puntaje de crédito son dos términos diferentes, pero relacionados entre sí. Se utilizan en la evaluación de la salud financiera de una persona. A continuación, te detallo la diferencia entre ambos:

Informe de crédito:

Es un registro detallado de la información financiera de una persona. El informe de crédito muestra todo tu historial de pago, deudas, tarjetas de crédito, préstamos, hipotecas y otros tipos de créditos, así como la cantidad de deudas pendientes y la cantidad de líneas de crédito abiertas.

Puntaje de crédito:

Es un número que se calcula a partir de la información contenida en tul informe de crédito. El puntaje de crédito se utiliza para evaluar el riesgo crediticio de una persona y se calcula utilizando un algoritmo que tiene en cuenta varios factores, como el historial de pagos, el monto de deuda, la edad de las cuentas y la frecuencia de solicitud de crédito. El puntaje de crédito puede variar entre 300 y 850 puntos, y un puntaje más alto indica un menor riesgo crediticio.

En resumen, el informe de crédito es tu reporte o registro detallado de tu información financiera, mientras que el puntaje de crédito es un número calculado a partir de la información contenida en tu informe de crédito. Si no sabes qué puntaje tienes, te invito a solicitar una consulta y análisis gratuito, rellana el formulario aquí abajo.